A közép-kelet-európai államok csúnyán pórul járhatnak az Oroszország elleni szankciók miatt

Az Ukrajna és Oroszország között dúló háború hírére adott, a korábbiaknál visszafogottabb tőzsdei reakciók rámutattak arra, milyen kicsi Oroszország súlya a világgazdaságban: dollárban mérve nagyságrendileg mindössze 2 százalék. Az alacsony orosz jövedelemszint és az országnak saját területéhez és az EU-éhoz képest kis számú népessége miatt az európai piac sokkal fontosabb az orosz exportőrök számára, mint fordítva. A Goldman Sachs becslése alapján még az Oroszországba irányuló export 10 százalékos visszaesése is csak 0,1 százalékponttal csökkentené az unió GDP-jét, és a pénzügyi kapcsolatok is mérsékeltek az EU és Oroszország között.

Az európai gazdaságra a legnagyobb hatással valószínűleg az egyébként is magas inflációs környezet konzerválása és a további árszintemelkedés lenne az elszálló energiaárak és az esetleges átmeneti energia-, alapanyag- és élelmiszerhiány miatt. Az európai vállalatok versenyképességének és a háztartások reáljövedelmének csökkenése jelentősen lelassíthatja a koronavírus-járvány után megindult gazdasági kilábalást, különösen a szolgáltató szektor talpraállását, és akár az 1970-es évekhez hasonló stagflációs (alacsony gazdasági növekedés melletti magas infláció) időszakot is hozhat.

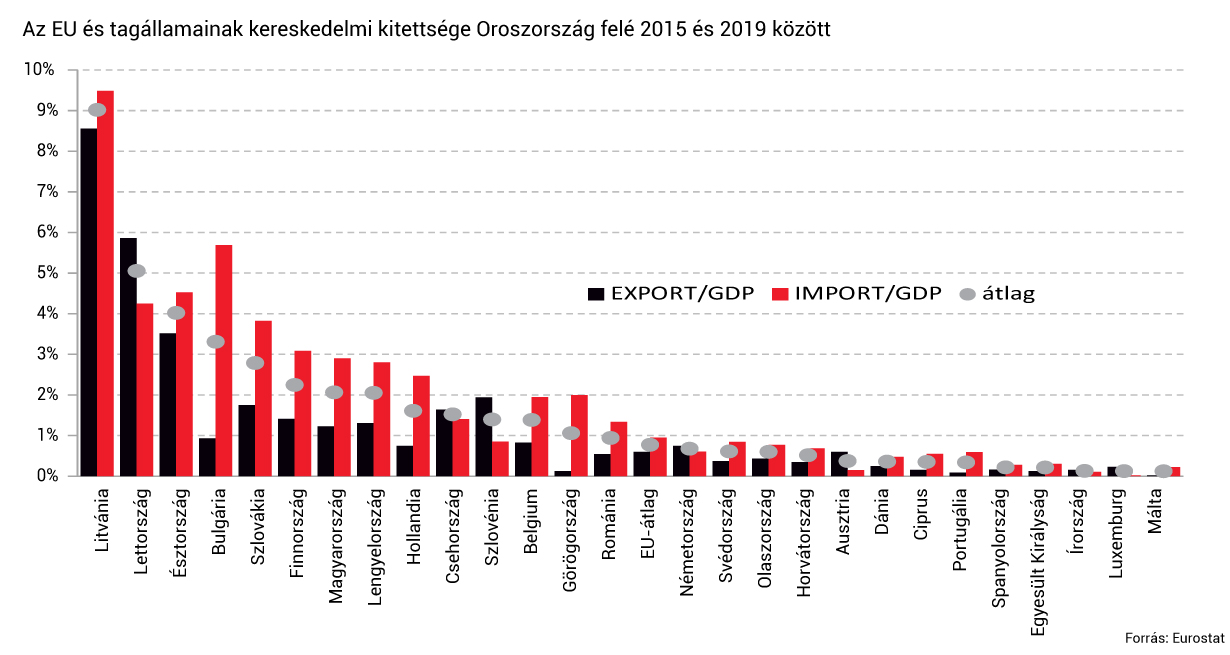

Kereskedelmi szempontból az EU átlagos kitettsége Oroszország felé nem magas, bár tagállami szinten jelentős eltérések tapasztalhatók.

A Krím-félsziget megszállását követő, de még a koronavírus-járvány előtti időszakot tekintve Észtország, Lettország és Litvánia szenvedne meg leginkább bármilyen kereskedelmi embargót. A balti régió nettó importőr fosszilis energiahordozók terén – ebből a szempontból kiemelkedik Litvánia a PKN Orlen által üzemeltetett mažeikiai finomítóval, ahol évi 8 millió tonna kőolajat dolgoznak fel. A balti országok ráadásul jelentős mennyiségben exportálnak gépeket, autóipari alkatrészeket, vegyipari és feldolgozóipari termékeket Oroszországba. Finnország és a közép-európai régió szintén erősen kitett az Oroszországba irányuló energiahordozó-exportnak, de régiónkkal ellentétben Finnország jelentős mennyiségben exportál gépeket is. Nyugat-Európában a számok alapján Belgium és Hollandia kitettsége mondható az átlagosnál magasabbnak, ez azonban félrevezető adat: ezeknek az országoknak a partvidéki városai a fő felvevői az orosz fosszilis energiahordozók tengeri exportjának, amit aztán folyami úton vagy közúton küldenek tovább Európa belsejébe.

Energetika: azok a szerencsések, akik csak a magas árakkal szembesülnek, és nem a hiánnyal

A fosszilis energiahordozók Oroszország legfontosabb exporttermékei, ezért nem meglepő, hogy az utóbbi napokban, hetekben korábban sosem látott volatilitást láttunk az érintett piacokon.

A háború kitörése óta a szén és a földgáz ára nőtt a legnagyobb mértékben. A szén ára, ami békeidőben jellemzően 50 és 80 amerikai dollár között alakult tonnánként, megközelítette a 400 dolláros szintet. Ami a szenet illeti, Oroszország nettó exportőr, ezért amikor főbb partnerei – Japán, Dél-Korea, Kína és az EU – alternatív forrásokat kezdtek keresni Indonéziában, Ausztráliában és az Egyesült Államokban, teljesen elszállt a szén ára.

Az európai földgáz ára szintén rekordszintekre emelkedett a legnagyobb európai gáztőzsdén (TTF), és a csúcson megközelítette a megawattóránkénti 350 eurót, miközben a téli szezonban a jegyzés normális értéke 20-25 euró/MWh, egy évvel ezelőtt pedig 16 EUR/MWh volt. Az azonnali árak szintjéhez képest még aggasztóbb, hogy a határidős árak is jelentősen megemelkedtek (az év végéig 100 euró/MWh feletti szinteken lehet csak kereskedni, ami az elmúlt évek túlkínálatos árszintjéhez képest közel tízszeres nagyságrendet jelent). A piaci szereplők tehát nem várnak gyors javulást, ami hosszabb távon is magasabb árakat jelent a járvány előtti időszakhoz képest. Ráadásul az orosz földgáz EU-ból való részleges vagy teljes kitiltásának még a gondolatára is 300 euró/MWh fölé emelkedtek a gázárak, minden korábbi csúcsot megdöntve, és átmenetileg a határidős árak is 200 euró/MWh fölé kúsztak a következő télig. A gázpiacot érintő szankciókra vonatkozó hírekre tehát nagyon érzékenyen reagál a piac. A magas gázárak rontják a kontinens vállalatainak versenyképességét, ráadásul a magasabb infláció és a rezsi növekvő fogyasztási hányada miatt a háztartások jövedelmét is erodálhatják, megakasztva a járvány utáni kilábalás ütemét.

A Brent kőolaj világpiaci ára meghaladta a hordónkénti 130 dollárt, ami a legmagasabb szint az amerikai palaforradalom óta. Talán meglepő, de a gázárakhoz képest ez még egyáltalán nincs közel a múltban tapasztalt extrém magas szintekhez. Oroszország az USA és Szaúd-Arábia után a világ harmadik legnagyobb kőolaj-kitermelője és exportőre, ezért az orosz kőolajexport leállítása jelentős lyukat ütne nemcsak az európai, hanem a globális kereslet-kínálati egyensúlyban is, és ezt Irán és Venezuela világpiacra való visszatérése sem tudná teljesen kompenzálni. Valószínű, hogy egy teljes európai olajembargó az olajárakat is a korábbi csúcsok közelébe vagy azok fölé emelné, és a Brent ára a kereskedelmi és logisztikai újrarendeződés gyorsaságától függően akár hetekig, hónapokig 160-180 dolláros hordónkénti ár környékén tudna csak normalizálódni – innen indulna majd a korrekció az új egyensúly felé.

Azt is fontos kiemelni, hogy az orosz olaj- és gázszállítások megszakítása kockázattal jár egy olyan világpiaci helyzetben, amikor a globális kőolajból, a finomított termékekből és az európai földgázból rendelkezésre álló készletek is historikusan alacsony szinten vannak. Az orosz importnak jobban kitett európai országokban egy általános importtilalom könnyen átmeneti hiányt is okozhat földgázból, üzemanyagokból és egyéb finomított termékből egyaránt.

A fosszilis energiahordozókkal ellentétes pályát járt be az európai CO2-kvóta ára. Ennek esetében az utóbbi több mint egy évben jelentős spekulatív pozíciók épültek ki, amiket a befektetők a profitrealizálás és a kockázatkerülés miatt jelentősen leépítettek a biztonságosabb pénzügyi eszközök javára. Az ipari felhasználóktól várt kvótakeresletet az is visszafogta, hogy a egyre nagyobb valószínűséggel bekövetkező gazdasági visszaesés együtt jár a szén-dioxid-kibocsátás csökkenésével.

Az Oroszországnak való kitettség erőltetett ütemű csökkentése idén magasan tarthatja a gázárakat

Hosszú távon az Európai Unió keleti határán kiújult geopolitikai kockázatok további lendületet adhatnak a zöld átmenetnek az energiaszektorban, de rövid távon ez inkább a szén és a nukleáris energia szerepének, illetve kivezetésének újragondolásához vezethet az európai energiamixben. Ehhez képest az EU héten bejelentett REPowerEU programja az orosz földgázimport drasztikus rövid távú csökkentésének forgatókönyvét rajzolta fel, elsősorban az Oroszországon kívüli cseppfolyós földgáz (LNG) szállításának érdemi növelésével, a nem orosz vezetékek csúcsra járatásával és a megújulók gyorsított kapacitásbővítésével. A programnak része a földgáz biogázzal való helyettesítése és a végfogyasztók önkéntes fogyasztás-visszafogása (pl. az otthoni fűtés lejjebb tekerése) is.

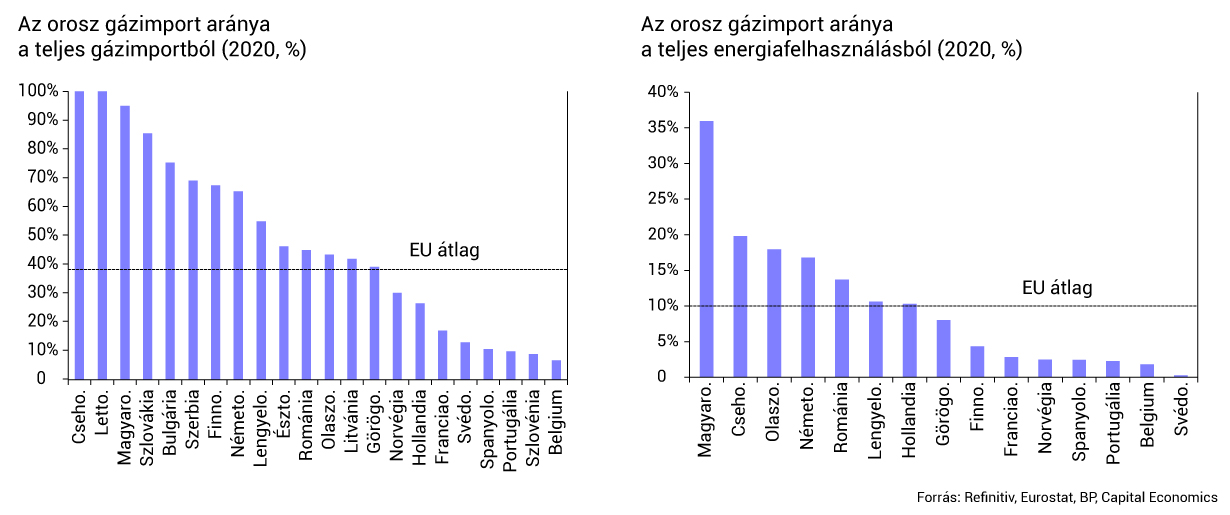

Úgy tűnik, felgyorsulhat az a folyamat, amelynek során az orosz olaj- és gázimportot alternatív beszállítók váltják fel, de ebből a szempontból az egyes európai országok nagyon eltérő helyzetben vannak. Nemcsak az orosz import aránya különbözik a teljes behozatalon vagy energiafelhasználáson belül, hanem az is, hogy van-e egyáltalán infrastrukturális háttérük az egyes országoknak ahhoz, hogy diverzifikáljanak. A közép-kelet-európai országok földrajzi elhelyezkedése, tengerektől való távolsága és a nyugati irányból jövő csővezetékek kapacitása rövid távon nem teszi lehetővé az orosz földgázimportnak való kitettség érdemi csökkentését. Talán az sem véletlen, hogy az EU programja is csak az orosz gázimport kétharmadát látja helyettesíthetőnek.

Ha idén mégis elzárják a gázcsapokat, akár csak átmenetileg, annak Szlovákia, Magyarország és Ausztria lehet a legnagyobb vesztese a régióban. Ráadásul a gáztárolók Európa-szerte leürültek, a korábbi évek átlagánál alacsonyabb szinteken állunk. Ez jelentős feltöltési igényt jelent, főleg akkor, ha a jövő télen nem akarunk az ideihez hasonló helyzetbe kerülni, ezen a szinten tartva a lassan elviselhetetlenül magas gázárakat. Ennél is nehezebb helyzetbe kerülhetnének a balti államok és jó eséllyel Finnország is. Ez a jól előrejelezhető „feltöltési” kereslet, amire a kötelező minimális tárolószintekre vonatkozó előírás csak ráerősíthet (ha elfogadják), az orosz importtól való diverzifikációs igénnyel és a fejlődő országok növekvő gázkeresletével együtt idén is feszesen tarthatja a globális gázpiacokat, és a következő évekre tolhatja az árak érdemi normalizálódását.

Az olajimportnak való kitettséget sem szabad alulbecsülni. Az elemzői konszenzus itt jóval kisebb kockázatokat lát az olaj könnyebb szállíthatósága és a globális kínálathoz való jobb hozzáférés miatt. De még egy laikus, energiapiacokhoz kevésbé hozzáértő olvasó számára is nyilvánvaló lehet a logisztikai kihívás nagyságrendje, ha a jelenleg csővezetékeken érkező nyersolajat és a finomított olajtermékeket hirtelen egyéb (szárazföldi és tengeri) szállítási útvonalakon kellene pótolni, gyakorlatilag egyik napról másikra. Bár a stratégiai készletek adhatnak lélegzetvételnyi időt a diverzifikációra, két további problémát is figyelembe kell venni. Egyrészt a járványt követően épp a szűk keresztmetszetek miatt egekbe emelkedő tengeri szállítási költségek normalizálódását ezzel gyakorlatilag el is felejthetjük, ami halaszthatja a kínálati alkalmazkodást a gazdaság egyéb szektoraiban is. Másrészt, bár a laikus azt gondolná, hogy az olaj márpedig olaj, és mindegy, honnan érkezik, gyakorlatilag minden mezőn más minőségű és típusú olaj termelődik. A jelenleg várt termelésbővülés jelentős része az USA-ból jöhet, ahonnan úgynevezett könnyű olajat tudnak exportálni, ami a nehéz olajokra specializálódott európai finomítóknak kevésbé jelent alternatívát. Jó hír ugyanakkor, hogy a nagyon várt iráni és venezuelai hordók a nehezebb olajtípusba tartoznak, de még ezeket is újra kell keverni (például kazah CPC nyersolajjal vagy amerikai WTI-vel) ahhoz, hogy az orosz nyersolajra beállított finomítók minőségi követelményeihez közel kerülhessünk. Ez technikai jellegű apróságnak tűnhet, de komoly logisztikai és finomítói beruházásokra lehet szükség, ha Európának tartósan erre kell berendezkednie – ráadásul olyan időkben, amikor minden ösztönző a zöld beruházások felé próbálja terelni az erőforrásokat.

Rövid távon elfelejthetjük a szén-dioxid-kibocsátás érdemi csökkenését

Tavaly az egekbe emelkedő szén- és földgázárakra adott első reakció a zöld eufória volt: végre nem volt kétséges a megújulók versenyelőnye. Ugyanakkor nagyon hamar kiderült, hogy a megújulók és az egyébként zéró szén-dioxid-kibocsátású nukleáris erőművek nem tudtak elegendő áramot termelni a tavalyi második félévben. Az a furcsa helyzet állt elő, hogy minden jó szándék ellenére annyira drága lett a földgáz, hogy az az energiatermelő, aki tehette, szenet és fűtóolajat égetett, jelentősen megnövelve a gazdasági aktivitás járvány utáni felfutása miatt egyébként is magas szén-dioxid kibocsátást. A legkevésbé szennyező földgáz drágasága tehát rövid távon jelentős, korábban nem várt szén-dioxid-többletkibocsátást okozott amiatt, hogy az alacsony kibocsátású energiahordozó-kapacitásból még nem áll rendelkezésre elegendő.

Az orosz földgázimport korlátozása tehát nemcsak a balti és közép-kelet-európai országokat hozná nehéz helyzetbe jövő télen, hanem a magas árak konzerválásával az inflációval küzdő európai jegybankokat is. A korlátozás növeli a termelési költségeket, csökkenti az európai vállalatok nemzetközi versenyképességét és a háztartások reáljövedelmét, ami összességében rontja a növekedési kilátásokat, és a zöld átmenet új európai célkitűzéseinek teljesítését is veszélyezteti.

A cikk szerzői: Kecskeméti István, a MOL energiapiaci vezető elemzője és Horváth Ágnes, a MOL vezető közgazdásza, mindketten a Guruló Hordó blog szerzői. A Guruló Hordó korábbi qubites vendégcikkei itt olvashatók, a blog a Facebookon itt, az Instagramon itt követhető.

Kapcsolódó cikkek a Qubiten:

Orosz csapatok az ukrán határnál: Putyin szerint a Nyugat átvágta Moszkvát

Igaza van az orosz elnöknek? Milyen szerződések és egyéb dokumentumok szabályozzák Oroszország és Ukrajna kapcsolatát? Mennyiben tekinthetők legitimnek Moszkva december közepén megfogalmazott igényei, és mennyiben felelnek meg a történelmi tényeknek a Putyin által felhozott érvek?

Pontosan kinek a háborúja az orosz-ukrán konfliktus, és mit gondol róla az orosz nép?

Hatalmas a szakadék Oroszország nagyvárosai és az elmaradott orosz vidék között Ukrajna lerohanásának megítélésében, de beszédes, hogy a propaganda és a várható retorzió ellenére már több tucatnyi városban vonultak az utcára tiltakozni. A Glossza podcast legfrissebb adásában a térséget kutató Fedinec Csilla és Rácz András beszélgetett a szomszédos háborúról.

Putyin, a történész: Ukránok márpedig nincsenek

Az orosz elnök legutóbbi írásával valószínűleg semmi mást nem akart elérni, mint történelmi megalapozást szolgáltatni ahhoz, amit 2014 óta Ukrajnával szemben tett, beleértve a Krím annektálását, és mindenki számára világossá tenni, hogy amíg ő Oroszország elnöke, Ukrajnát nem engedi el.