Miben téved Piketty?

Április 18-án Budapesten, a CEU-n tart előadást Thomas Piketty, a franciául 2013-ban, angolul egy évvel később kiadott A tőke a 21. században szerzője, akinek könyve közgazdasági tárgyú munkáktól szokatlan módon globális bestseller lett. Piketty már ezen első angolra lefordított könyve megjelenése előtt is elismert közgazdász volt Franciaországban és Európában, több díjat is elnyert, és fiatal kora ellenére ő vezette az elismert közgazdaságtani kutatóintézetet, az École d'économie de Paris-t. A kötet megjelenése után azonban a közgazdasági körökön kívül is sztár lett, világszerte tart előadásokat, és bár korábban is adott tanácsot baloldali politikusoknak és pártoknak, ezután lett a brit Munkáspárt közgazdászi tanácsának tagja.

Piketty könyvének legfontosabb állítása, hogy ha a tőke megtérülési mutatója hosszú távon nagyobb, mint a gazdasági növekedés mértéke, annak jelentős vagyonkoncentráció lesz a vége, ami a kapitalista társadalmakban instabilitáshoz vezet.

De amellett, hogy szerzőjét világhírűvé tette, a könyvet számtalan kritika érte a megjelenése óta eltelt öt évben, különösen ami az általa felhasznált adatok időszerűségét, a feldolgozásuk metodológiáját és az ezekből levont következtetéseket illeti. Ezek közül néhány:

Nem veszi figyelembe a humán tőke halmozódását, melyet ma már nagyon fontosnak tekintenek, csak a fizikai tőkéét,

Nem veszi figyelembe, hogy a kapitalizmus hatékonyabb a gazdasági növekedés elérésében, mint más rendszerek, és emiatt nem feltétlenül kívánatos az erősen prograsszív adó,

19. századi adatokból von le következtetéseket a 21. századra nézve,

Adóbevallásokra hivatkozik, amelyek nem mindig fedik a valóságot,

A közmegegyezéshez képest rosszul kalibrál paramétereket, például hogy mennyire helyettesítheti egymást a befeketett munkaóra és gépek használata, valamint az elmúlt évekhez képest túl nagynak, 4-5 százalékosnak becsli a reálkamatot.

Az alábbiakban azt mutatjuk be, hogy milyen nagy eltéréseket okozhatnak látszólag kis különbségek, például az, hogy a klasszikus solow-i vagy a Piketty által használt elmélet alapján becsüljük a befektetési rátát. Másképp fogalmazva: az alábbi kritika arra vezethető vissza, hogy Piketty könyvében nem az adatokban látottaknak megfelelően számol az amortizációs rátával.

Egyenlőtlenség a történelem során

A tőke a 21. században fő állítása az egyenlőtlenséghez kötődik: azt mondja ki, hogy a vagyon/jövedelem-arány nagyon nagyra nőhet, ha a technológiai fejlődés lelassul. A téma iránti érdeklődés és a szerző népszerűsége annak is köszönhető, hogy a növekvő egyenlőtlenség még az olyan egalitariánus társadalmakban is probléma, mint Dánia vagy Svédország. Így a könyv népszerűvé vált az olvasók körében, akik úgy érezték, bebizonyosodott az a régi sejtésük, miszerint a kapitalizmus hibája, hogy a vagyoneloszlás túl egyenlőtlen. Piketty erős baloldali gazdasági nézeteinek része többek között a globális progresszív vagyonadó bevezetése és a feltétel nélküli alapjövedelem is. A közgazdász historikus adatokkal és analitikus levezetéssel is igyekszik alátámasztani a javaslatait.

A szerző kiemelkedő eredménye, hogy könyve rendkívül részletes történelmi összefoglalóval rendelkezik. Olyannyira, hogy kritikusai gyakran állítják nem túl hízelgő módon, hogy Piketty ezen könyvének hozzájárulása a közgazdaságtörténethez főképp az adatok összegyűjtésében és rendszerezésében rejlik. (Az ismert közgazdászok közül az amerikai Robert Solow, Paul Krugman, Lawrence Summers és indirekt módon Peter Orszag is kritizálta Piketty analitikus eredményeit.)

Piketty 250 évre visszamenőleg rögzítette a felső osztály vagyoni helyzetét és adózási szokásait. Ezekből az adatokból például megállapította (1. ábra), hogy a nemzeti vagyon/jövedelem arány a fejlett országokban az 1970-es évekbeli 200-300 százalékos szintről 2010-re 400-600 százalékra emelkedett (Piketty és Zucman, 2014). Ez korábban csak 1910 előtt volt csak ilyen magas. A magas vagyon/jövedelem-arány azt mutatja, hogy a munkából élő réteg túl rosszul jár a vagyonos réteghez képest, nagy mértékű az egyenlőtlenség, ez pedig a gazdaság hatékonyságát is rontja.

Piketty analitikus megközelítésének problémája

Egy kis elméleti kitérőt kell tennünk. A makróközgazdászok gyakran gondolkoznak a befektetésekről és annak megtérüléséről. A legtöbbször úgy gondoljuk, hogy az egyének jövedelmük egy részét befektetik, a maradékot pedig elköltik fogyasztásra. A befektetés arra jó, hogy növelje a tőkét, ezáltal a következő időszakban ugyanannyi emberi erőforrással többet fogunk tudni termelni. A gépek azonban, amelyek a fizikai tőkét képezik, el is használódnak, így számolnunk kell egy folyamatos amortizációval. A tőke felhalmozódása tehát a befektetés beáramlása (ez pozitívan érinti a tőkét) és az előző időszaki gépek amortizációja (ez pedig negatívan) szerint alakul. Bruttó befektetésnek hívjuk a jövedelemből való befektetést az adott időszakban, és nettó befektetésnek a bruttó befektetés és az amortizáció általi veszteség különbségét.

Látni fogjuk, hogy kicsinek tűnő elméleti különbségeken – egészen pontosan azon, hogy azt feltételezzük, hogy a bruttó vagy a nettó befektetési ráta konstans – áll vagy bukik Piketty fő eredménye és így az általa javasolt radikális megoldások szükségessége is.

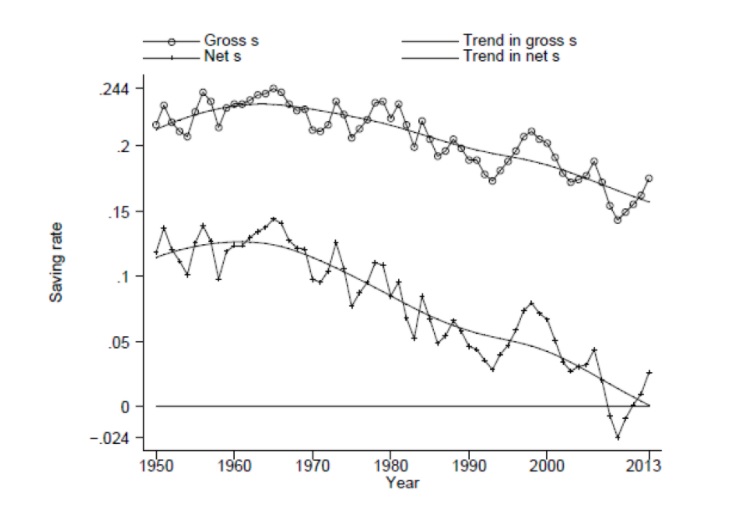

Miről van tehát szó, hol téved Piketty? Solow híres növekedési modelljében, amelyet minden elsőéves közgazdásznak megtanítanak, azt feltételezte, hogy a befektetés a jövedelem egy konstans százaléka, azaz a bruttó megtakarítási ráta konstans. (A 2. ábrán láthatjuk, hogy ez nem felelt meg tökéletesen a valóságnak az elmúlt 60 évben.)

Piketty azonban egy huszárvágással ezt úgy módosítja, hogy a nettó megtakarítás egy konstans hányada a nettó összterméknek (az amortizációval csökkentett össztermék értékének), tehát a nettó megtakarítási ráta konstans. Ezt azonban Per Krusell és Anthony Smith 2014-es cikkében cáfolja az elmúlt 60 évre vonatkozóan, ugyanis adataik szerint az 1950-es 10 százalék fölötti nettó befektetési ráta 2013-ra közel 0-ra csökkent. Sőt, cikkük szerint sem a bruttó, sem a nettó konstans megtakarítási ráta nem fedi a valóságot.

Piketty tehát ebben a feltételezésében, úgy tűnik, téved, így nem meglepő, ha alátámaszthatatlan következtetésekre jut. Vizsgáljuk meg, hogyan is cáfolja pontosan Piketty állításait a nem konstans nettó befektetési ráta!

Piketty szerint a fő probléma, amely az egyenlőtlenség növekedését okozza, az, ha a tőke hozama magasabb, mint a technológiai fejlődés mértéke. Maga is belátja azonban könyvében, hogy amennyiben a klasszikus solow-i megközelítést használja, ha a technológiai fejlődés akár 0-ra is csökken, a vagyon/jövedelem-arány csak egy bizonyos véges konstans értéket vehet fel, annál többet nem. Ez az érték reális becslésekkel számolva 300-400 százalék körül van. Ha azonban a nettó megtakarítást tekinti konstansnak, amint a technológia lelassul, a vagyon/jövedelem-arány óriásit változik, 1200-1600 százalékra ugrik. Ha pedig esetleg az amortizáció szintje a 0-át közelítené, akkor a vagyon/jövedelem-arány technológiai fejlődés hiányában a végtelenségig nőhet. Az az ellentmondás, hogy jelenleg nem ezt látjuk az adatokban – inkább az első, konstans bruttó megtakarítás közeli eredményt – Piketty szerint azzal magyarázható, hogy még nem telt el elég idő a II. világháború óta ahhoz, hogy a vagyoni olló ilyen mértékben kinyíljon.

Tehát egy kicsinek tűnő eltérés (a bruttó vagy a nettó megtakarítási ráta a konstans), támaszt alá és mutat egyértelműnek olyan radikális politikai döntéseket, melyek még vitatottak a fejlődő, kapitalista országokban.

A szerző az Oxfordi Egyetem mesterszakos közgazdaságtan-hallgatója.