Magyarországon a szegények jövedelmük nagyobb részét fizetik be adóban, mint a gazdagok

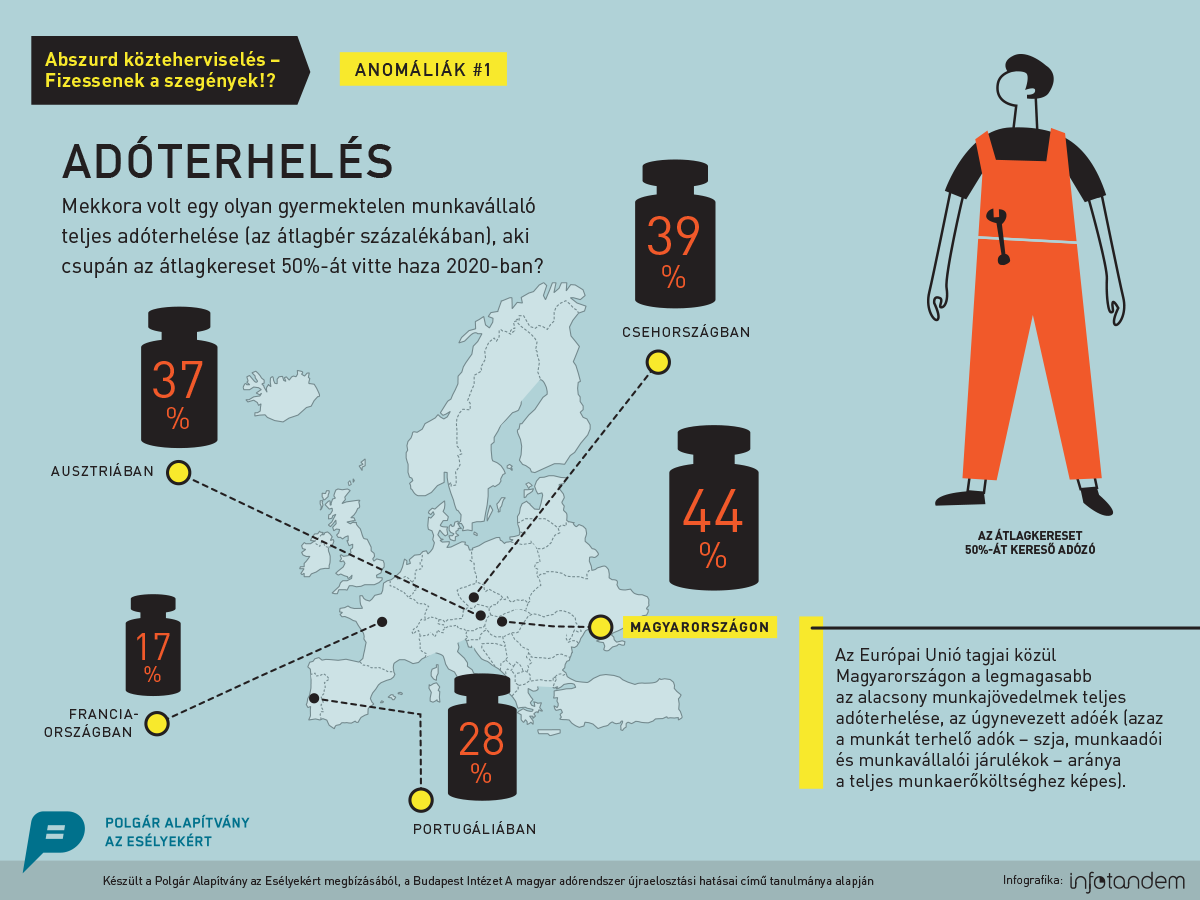

Az alacsony jövedelmű gyermektelenek esetében az Európai Unióban nálunk a legmagasabb az adóék, vagyis a munkát terhelő összes adó és járulék a teljes munkaköltség arányában. Az átlagbér felét, vagyis nagyjából bruttó 209 ezer forintot kereső munkavállalók esetében Magyarországon 44 százalékos az adóék. Ugyanez az arány Csehországban 39, Ausztriában 37 százalék, de sok nyugat-európai országban jóval alacsonyabb. Eközben a magasabb jövedelműek esetében sem tekinthető kifejezetten alacsonynak az adóék: az átlagbér 167 százalékát keresők adóéke az uniós átlag körül van. Ez derül ki Krekó Judit, Erős Hanna, Greskovics Bori, Hajnal Áron, Lawson Adrienn és Scharle Ágota februárban megjelent tanulmányából, amelyben a Budapest Intézet kutatói a magyar adórendszer újraelosztási hatásait vizsgálták. A tanulmányt Felcsuti Péter és Polgár András, illetve a Polgár Alapítvány az Esélyekért rendelték meg az Intézettől. Az alapítvány bocsátotta a Qubit rendelkezésére a tanulmány főbb következtetéseit összefoglaló infografikákat is.

A fenti számok alapján úgy tűnik, hogy legalábbis a gyermektelen, alacsony keresetű adózók esetében a magyar adórendszer nem igazán versenyképes, nem segíti elő a költségek alacsonyan tartásával a foglalkoztatás növelését az alacsonyan képzett munkavállalók körében. Ebben a tekintetben ráadásul a tanulmány szerint 2011-es adóreform rontott a helyzeten. Az egykulcsos adó bevezetésével a gyermektelen minimálbért kereső dolgozók esetében 20 százalék környékéről 35 százalékra nőtt a munkavállalói adóteher, az szja és a munkavállalói járulékok összege. Az egy gyermeket nevelők esetében 25 százalékra nőtt a munkavállalói adóteher, míg a kétgyermekesek esetében jelentősen, 10 százalék környékére, a háromgyermekesek esetében pedig nullára csökkent.

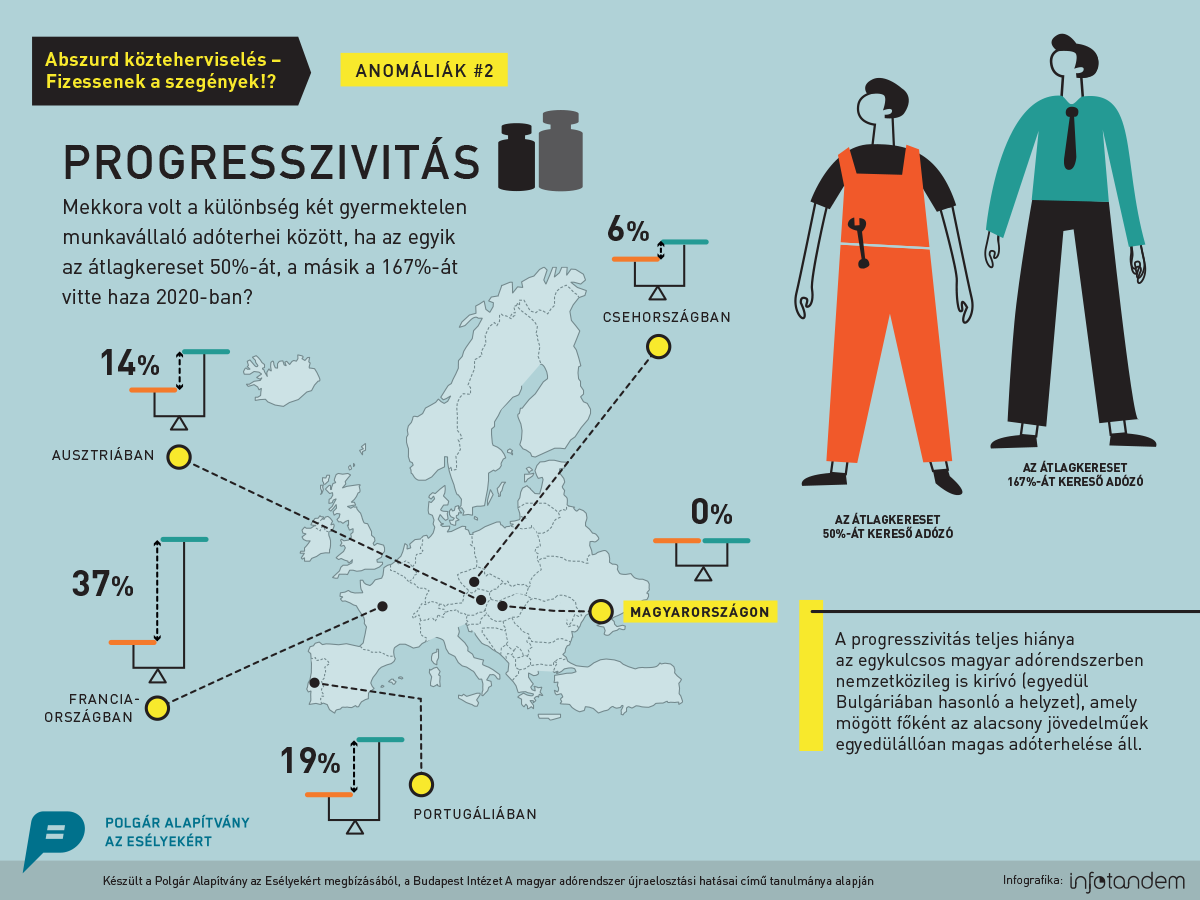

Magyarországon kívül csak Bulgáriában hiányzik teljesen a progresszivitás a rendszerből

Magyarországon egy gyermektelen magas jövedelmű adózó esetében ugyanannyi, 44 százalék az adóék, mint egy alacsony jövedelmű adózó esetében. Rajtunk kívül Bulgária az egyetlen olyan uniós ország, ahol ebben az értelemben teljesen hiányzik a progresszivitás a rendszerből. Az EU-ban átlagosan 12 százalékkal magasabb az átlagbér 167 százalékát keresőket terhelő adóék. A visegrádi országok közül Csehországban 6, Szlovákiában 7, Ausztriában 14 százalék ez a különbség.

A Magyarországon a 2011-es adóreformmal bevezetett egykulcsos adó bizonyos értelemben egy régiós trendet követett: a balti országok az 1990-es évek közepén, a többi visegrádi ország, valamint Románia és Bulgária 2004 és 2009 között már bevezette az ,,egykulcsos” személyi jövedelemadó valamilyen formáját. Vagyis Magyarország a régióban utolsóként lépett erre az útra. A többi kelet-európai ország ,,egykulcsos” adórendszere azonban valójában a legtöbb esetben nem volt teljesen egykulcsos. Románia és Bulgária kivételével ugyanis mindegyik rendszerben volt valamilyen adójóváírás vagy egyéb adókedvezmény, éppen az alacsony jövedelműek támogatására. Ellenkező esetben ugyanis számukra nem adócsökkentést, hanem adóemelést jelentett volna az egykulcsos rendszer bevezetése, épp úgy, ahogy Magyarországon történt. Ráadásul Észtország, Románia és Bulgária kivételével a 2021-re minden régiós versenytársunk kivezette az egykulcsos adórendszert, és általában kétkulcsos rendszerre tért át (ami az adójóváírás és a kedvezmények miatt a gyakorlatban valójában tipikusan három kulcsot jelent).

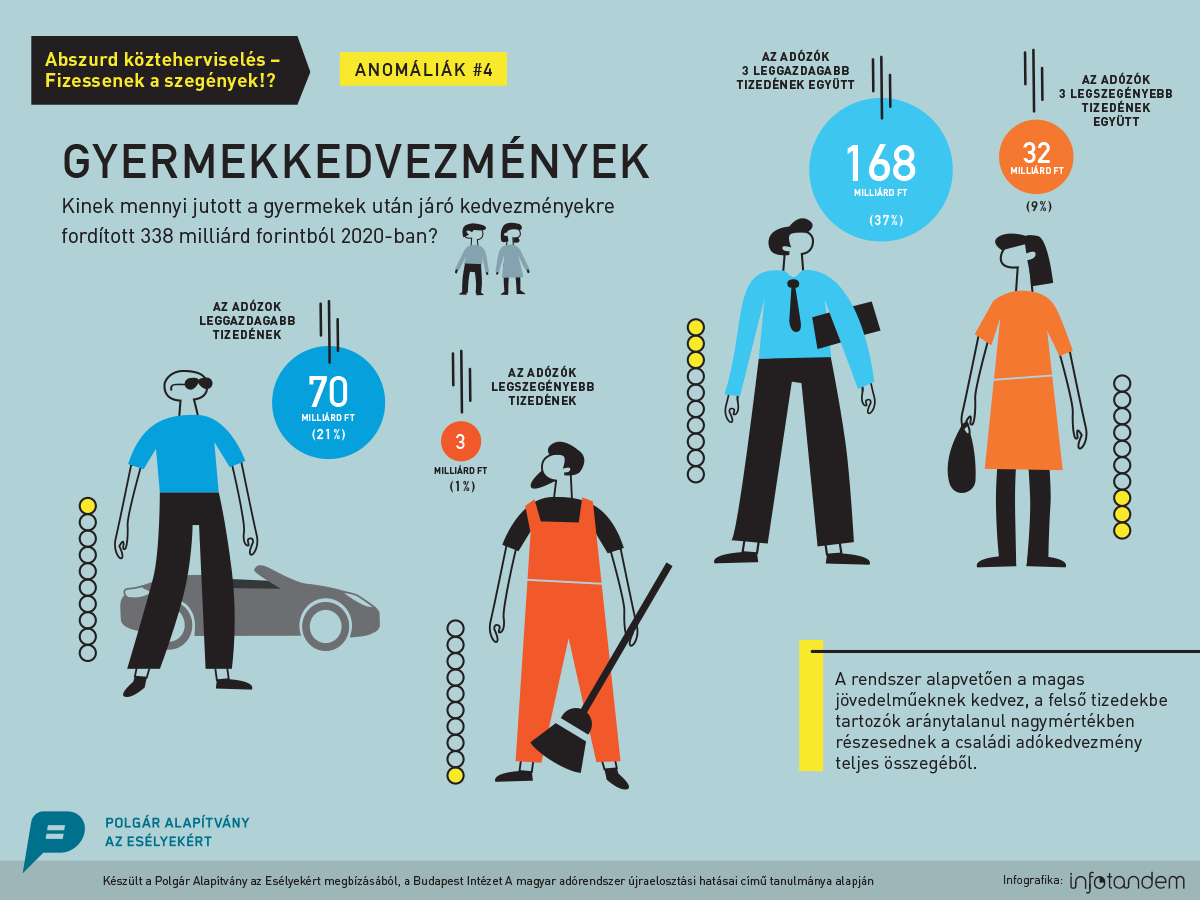

A gyermekkedvezmények legnagyobb része a magas keresetű adózókhoz kerül

Eddig a gyermektelen adózókról volt szó, de a magyar adórendszer egyik legfontosabb tulajdonsága a családi adókedvezmény. A családi adókedvezmény lényege, hogy a szülők a gyerekek számának függvényében csökkenthetik az adóalapjukat és ezen keresztül a fizetendő adójukat. A rendszernek van azonban három olyan fontos tulajdonsága, amik miatt a szegény, illetve a kevesebb gyereket nevelő családok nem járnak vele annyira jól, mint az átlagos vagy annál jobb helyzetű, illetve a legalább három gyereket nevelő családok.

Az első ilyen tulajdonság, hogy adókedvezményről van szó, vagyis aki egyáltalán nem adózik, az nem kap támogatást. De kevesebb támogatást kap az is, akinek az adóalapja nem éri el a kedvezmény összegét. A második tulajdonság, hogy azoknak az esetében, akiknek az adóalapja eléri a kedvezmény összegét, a családi adókedvezmény nem változik a jövedelemmel. Bár a kedvezménynek van egy maximuma, ami fölött már nem nő a leírható összeg, de nem is csökken – ez okozza, hogy a legmagasabb jövedelműek is érvényesíteni tudják, ami miatt a költségvetésből kieső összeg így nagy arányban csapódik le náluk. A harmadik tulajdonság, hogy a családi adókedvezmény nagyon erősen favorizálja a legalább háromgyerekes családokat. Egy gyermek esetén 67 ezer forinttal csökkenthető az adóalap (ez plusz 10 ezer forint nettó bért jelent), két gyermek esetén gyermekenként 133 ezer forinttal (plusz 20 ezer forint nettó bér gyermekenként), három vagy több gyermek esetén pedig 220 ezer forinttal (plusz 33 ezer forint nettó bér gyermekenként).

A tanulmány szerzői kiszámolták, hogy a költségvetés 2020-ban 338 milliárd forintot költött családi adókedvezményre. Ebből 70 milliárd forint (21 százalék) került az adózók legmagasabb keresetű tizedéhez, 168 milliárd forint (37 százalék) pedig a legmagasabb keresetű három tizedhez. Eközben a legalacsonyabb keresetű tizednek 3 milliárd forint (1 százalék), az alsó három tizedhez pedig 32 milliárd forint (9 százalék) jutott. Vagyis önmagában véve a családi adókedvezmény mint költségvetési kiadás nagyon rosszul célzott eszközről, bár a kormány célja elvileg ezzel nem a társadalmi különbségek mérséklése, hanem a gyermekvállalási kedv erősítése.

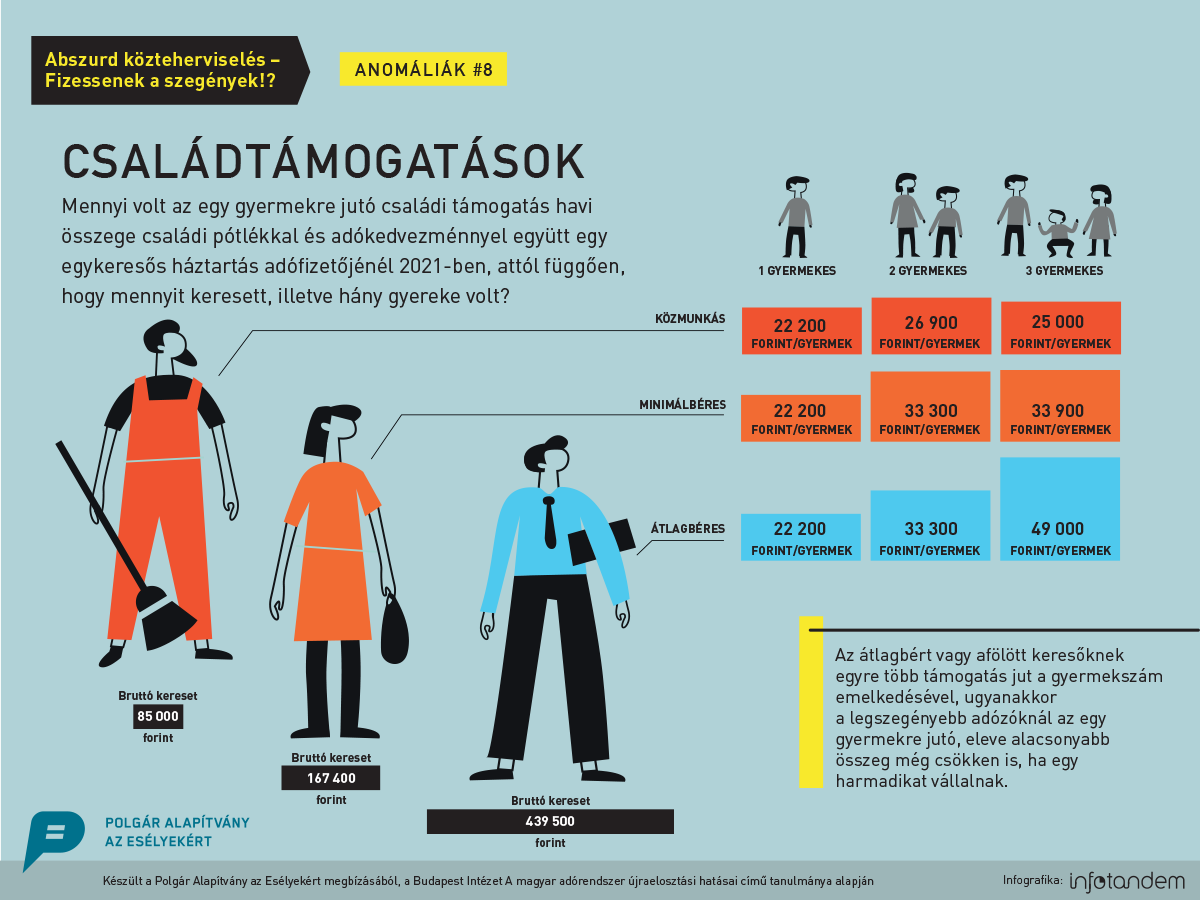

A családi adókedvezmény kialakítása azt sugallja, hogy a kormány nem általában szeretné segíteni a háromgyerekes családokat, hanem közülük is inkább az átlagos vagy jobb helyzetben lévő családokat támogatja. Hiába van ugyanis egy közmunkásnak (bruttó 85 ezer forint) három gyereke, neki a családi adókedvezmény csak havi 27 ezer forintot jelent, ha ő a család egyetlen keresője (a szülők ugyanis eloszthatják egymás között az adókedvezményt). Kétszer ennyi kedvezményt, 54 ezer forintot kap egy egykeresős család minimálbért kereső tagja. Ha a család egyetlen keresője az átlagbért viszi haza, akkor viszont már 99 ezer forintot jelent neki a családi adókedvezmény.

Ha a 2008 óta változatlan összegű családi pótlékot is figyelembe vesszük, akkor ennél több támogatást kapnak a családok. De így még inkább látszik, hogy a kormány elsősorban az átlagos vagy annál jobb helyzetű családok esetében támogatja a több gyermeket nevelőket. Egy közmunkás esetében az egy gyermekre jutó összes támogatás alacsonyabb egy háromgyerekes, egykeresős család esetében, mint egy kétgyerekes hasonló családban. De még egy minimálbéres, egykeresős család esetében sem nő az egy gyerekre jutó támogatás, ha kettő helyett három gyermeket nevelnek. Egy átlagbért kereső, egykeresős család esetében viszont már érvényesül, hogy gyermekenként egyre több pénzt kapnak.

Összességében az alacsony keresetűek egyre több, a magasabb keresetűek egyre kevesebb adót fizetnek

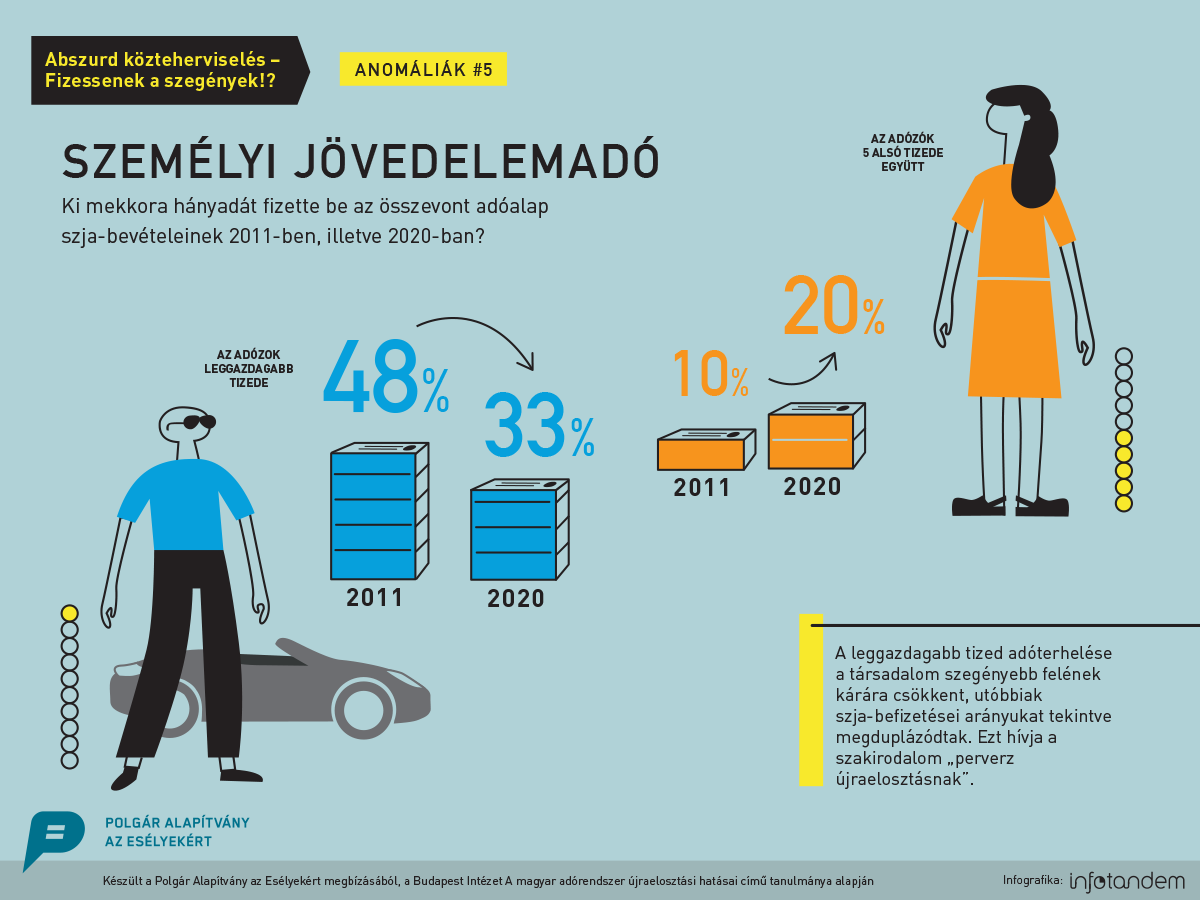

A gyermektelen alacsony keresetűek esetében nőtt, a magas keresetűek esetében csökkent az adóék, a családi adókedvezmény pedig szintén inkább a viszonylag magas keresetűeknek adott plusz forrásokat. Így az elmúlt évtizedben az adórendszer bevételi oldalán jelentősen megnőttek az alacsony keresetű adózók befizetései, és csökkent a legmagasabb keresetűek hozzájárulása. A tanulmány szerzőinek számítása szerint míg 2011-ben az adózók alsó öt tizede az összevont adóalap 10 százalékát fizette be, 2020-ban már ennek kétszerese, 20 százalék jött tőlük. Eközben az adózók leggazdagabb tizede 2011-ben az adóalap 48 százalékát fizette, 2020-ban már csak 33 százalékát.

Ha az áfát is figyelembe vesszük, akkor azt az egészen furcsa képet kapjuk, hogy az adózók leggazdagabb tizede kevesebb adót, 42 százalékot fizet, mint a legszegényebb tizede (49 százalék). Ennek részben az az oka, hogy az alacsony és magas jövedelműek hasonló effektív szja-kulccsal adóznak, de mivel az alacsony jövedelműek nagyobb arányban költik a jövedelmüket fogyasztásra, őket jobban terheli a magas átlagos áfakulcs.

Hogyan lehetne változtatni az adórendszeren?

Bár a tanulmány kifejezetten leíró jellegű, és nem fogalmaz meg ajánlásokat, érdemes megvizsgálni, milyen változásokat lehetne bevezetni az adórendszerben. Abban általában egyet szoktak érteni a közgazdászok, hogy az adórendszer egészének érdemes valamennyire progresszívnek lennie. Ez nem azt jelenti persze, hogy minden egyes adótípusnak progresszívnak kell lennie, hanem azt, hogy a teljes rendszernek érdemes valamennyi pénzt újraosztania a magasabb jövedelműek felől az alacsonyabb jövedelműek felé, vagy legalábbis a magasabb jövedelműeknek a jövedelmükhöz képest nagyobb arányban kellene hozzájárulniuk az állam működtetéséhez. Azt szinte senki nem javasolná, hogy összességében kisebb arányban járuljanak hozzá, mint az történik Magyarországon az szja-val és az áfával.

Gyakori javaslat a 2008 óta változatlan családi pótlék megemelése. Ez olyan eszköz, ami közvetlenül támogatja a gyermeket nevelőket, jövedelemtől függetlenül. Ha a családi adókedvezmény felől részben a családi pótlék felé mozdulna el a rendszer, azzal az alacsony jövedelmű, de gyermeket nevelő családok járnának jól. Emellett természetesen a társadalompolitika gondolkodhat más készpénzes juttatásokban az alacsony jövedelmű csoportokat vagy akár kifejezetten a családokat célozva.

A dolgozók szegénységének enyhítése érdekében sok országban létezik valamilyen adójóváírási rendszer, ami egy bizonyos jövedelemszint alatt kiegészíti a kereseteket, ezzel ösztönözve a munkaerőpiaci aktivitást és csökkentve a szegénységet. Ennek is vannak kifejezetten családokat segítő változatai, például az Egyesült Államokban. Az adójóváírás előnye, hogy sokkal olcsóbb, mint egy mindenkire vonatkozó nulla százalékos szja-kulcs bevezetése, és sokkal jobban célozza az alacsony jövedelműeket. Ugyanakkor gyakori kritika vele szemben, hogy mivel egy bizonyos kereset fölött kivezetik, emeli a marginális adókulcsot, vagyis ellenösztönözheti a munkát, illetve ösztönözheti az adóelkerülést ezeknek a magasabb jövedelmeknek az esetében. A minimálbérig nulla százalékos szja-kulcs jóval drágább és kevésbé jól célzott intézkedés, hiszen a kifejezetten magas jövedelmű dolgozók minimálbér alatti jövedelme is nulla százalékos kulccsal adózna.

Emellett időről időre felmerül az általános vagy bizonyos termékekre vonatkozó áfacsökkentés ötlete is. Ennek az lenne a logikája, hogy az alacsony jövedelműek a keresetük nagyobb részét költik fogyasztásra, így a fogyasztási adók csökkentése őket segítené. Ugyanakkor az áfacsökkentés meglehetősen drága és rosszul célzott beavatkozás. Hiszen bár a szegények arányaiban többet költenek fogyasztásra, a gazdagok így is jóval többet fogyasztanak, vagyis az áfacsökkentéssel kieső összeg jelentős részben náluk csapódna le.

A szerző közgazdász.

Kapcsolódó cikkek a Qubiten:

Az égig ér az egyenlőtlenség a Földön, és 2050-re még rosszabb lesz a helyzet

Megjelent a World Inequality Report 2018, az első átfogó jelentés a globális egyenlőtlenségről. Ha a Föld népessége nem változna, 2050-re 7,5 millió gazdagnak lenne akkora vagyona, mint a 3 milliárdos középrétegnek.

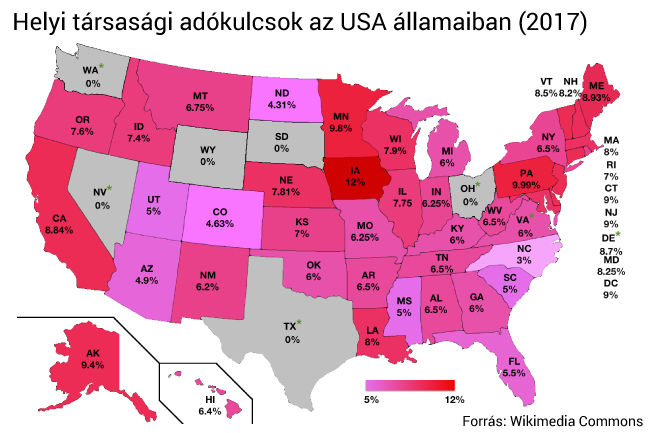

Az adócsökkentés növeli a jövedelmi egyenlőtlenséget, az adóemelés viszont nem csökkenti

Nem a vállalatok működése változik meg hirtelen, és nem is arról van szó, hogy az államok másképp költik el az adóbevételt, hanem arról, hogy a gazdagok elkezdik másképp bevallani a jövedelmüket. Közgázhíradó.

Friss ENSZ-jelentés: Magyarország az egyik legnagyobb adóbevételt osztja el a legkevésbé progresszíven

A klímaváltozás és a technológiai fejlődés új típusú globális egyenlőtlenséget teremt, ami ellen aktívan fel kell lépniük a jogalkotóknak – derül ki az ENSZ idei fejlődési jelentéséből. Magyarország azok közé az országok közé tartozik, ahol nagyon nagy emberi fejlődés megy végbe, a friss rangsorban 43. lett az ország, de komoly gondok vannak az oktatás mobilizáló erejével és az újraelosztással.