A koronavírus miatt az elsők között roskadt össze a luxustermékek piaca

Nem volt valami jó napja március 12-én a Louis Vuitton márkáról ismert divatmágnásnak, Bernard Arnault-nak: az LVMH vezérigazgatója egyetlen nap alatt 7,7 milliárd dollárt (2476 milliárd forintot) veszített, miután Donald Trump amerikai elnök bejelentette, hogy a koronavírus fenyegetése miatt az Egyesült Államok 26 európai országból nem fogad légi járatokat, a részvényárfolyamok pedig világszerte zuhanásnak indultak.

Március végére nyilvánvalóvá vált, hogy a divat- és a luxusszegmensben olyan pangást idéz elő a koronavírus, amire jó ideje nem volt példa, és a 2008-2009-es válság negatív hatásait is felülmúlja. A divatszektort tíz évi diadalmas és túlhajtott növekedés után nagy hirtelenséggel állította bele a földbe a világjárvány. A luxuspiacot sokan hajlamosak néhány hóbortos gazdag öregember játszóterének felfogni, de amikor a jövőjéről van szó, azt is érdemes figyelembe venni, hogy ez egy iparág, amely millióknak biztosít megélhetést a gyári munkásoktól a bolti eladókon át a kisvárosi kézművesekig és művészekig.

Fokozatos összeomlás

A luxusiparnak már a járvány előtt is voltak nehézségei, ahogy április eleji elemzésében a McKinsey felhívta rá a figyelmet: különösen a független európai nagykereskedőket, köztük sok családi vállalkozást, illetve néhány nagy észak-amerikai luxusáruházat viselt meg az e-kereskedelem növekedése, illetve az elmúlt 20 évben végbement vertikális integráció (amikor a nagyobb piaci szereplők igyekeznek befolyást szerezni a beszállítói lánc összes szereplője fölött). Azok a luxuspiaci szereplők, amelyek nem tudtak az elmúlt években teljesen átállni az új disztribúciós modellekre, könnyen elhullhatnak a válságban, ahogy azok az új brandek is, amelyek még befektetőre várnak, illetve nagykereskedelmi csatornákon igyekeznek elérni vevőkörüket. A nagykereskedők üzletmentő stratégiái (leértékelések és erőltetett reklám) nem feltétlenül kedveznek a luxustermékek pozicionálásának.

A mostani krízis fokozatosan bontakozott ki: már az év eleji kínai és hongkongi lezárások is csapást mértek a luxustermékekre, mivel az utóbbi években a globális kereslet igen nagy hányadát, mintegy harmadát adták a meggazdagodó kínaiak. Nem csoda, hogy a hongkongi zavargásokat is megszenvedő brit Burberry már február elején kénytelen volt 24-et bezárni 64 kínai üzlete közül. Már ebben a február eleji időszakban számos luxuscég rontott korábbi üzleti várakozásain: a Burberry mellett például a Coach, a Kate Spade és a Stuart Weitzman márkákat birtokló amerikai Tapestry, valamint a Michael Kors, a Versace és a Jimmy Choo márkák tulajdonosa, a szintén New York-i Capri Holdings, amely 225 kínai boltja közül 150-et zárt be az év elején.

Majd márciusban jött az olaszországi lezárás, ami a gyártási oldalon okoz problémát a luxusiparosoknak és -kereskedőknek. Elképesztő, de a globális luxustermékgyártás 40 százaléka még ma is Olaszországban megy végbe, sokszor nem is nagy gyárakban, hanem kisebb szerződéses műhelyekben, amelyek gyakran családi tulajdonban állnak. Sok múlik tehát az olaszországi üzemeken, arról nem is beszélve, hogy a Prada, a Gucci és az Armani központjai Milánóban találhatók. Januárban még lement a milánói divathét, de jó ideig elképzelhetetlen, hogy hasonlót rendezzenek a városban. A január 17-től március 11-ig tartó időszakban az MSCI nevű, textil- kiegészítő- és luxuscégek részvényárfolyamait összesítő tőzsdeindex 23 százalékkal, az ebben listázott vállalatok piaci értéke összesen 152 milliárd dollárral csökkent.

Nem sokkal később a lezárások kiterjedtek szinte egész Európára, és Észak-Amerikában is sok helyen vezettek be korlátozásokat – ami végképp megpecsételte a luxusmárkákat futtató cégek sorsát. Ha ez még nem lenne elég, a luxuscikkeknek biztosan betesz a turizmus tartósnak ígérkező enyészete is, mivel egyes területeken tényleg a gazdag, utazgató kínaiak adták a vásárlók derékhadát: a McKinsey becslései szerint 2018-ban a kínai luxusköltések több mint fele keletkezett külföldön. A teljes iparág bevételeinek pedig a 20-30 százalékát adják a külföldön elköltött dollárok.

Rosszabb, mint 2008

A Boston Consulting március végi előrejelzése szerint a divat- és luxusszegmens bevételei idén 25-30 százalékkal csökkennek az előző évhez képest a koronavírus-járvány miatti boltbezárások közvetlen következményeként. A kiegészítőket, órákat, ékszereket, illetve parfümöket és kozmetikumokat is magában foglaló szegmensre gyakorolt közvetett hatás pedig még ennél is súlyosabb lehet. A válság sajátosságai miatt a Boston Consulting (BCG) nagyobb veszteségre számít, mint a 2008-as válság idején: az eladások 2020-ban 450-650 milliárd dollárral csökkenhetnek az előző évhez képest.

A tanácsadó cég frissebb előrejelzése nem meglepő módon jóval negatívabb, mint a február végi, amikor még csak 15 százalékos visszaesést prognosztizált, és még a Boston Consultingnak sem tűnt úgy, hogy az új koronavírus Európát és az Egyesült Államokat is leteríti. A McKinsey még április 9-i jelentésében is bölcsen úgy fogalmazott, hogy korai a luxuspiacot érő veszteségeket pénzben kifejezni.

Március végén Sarah Willersdorf, a BCG luxuspiaci kutatásokért felelős vezetője már úgy fogalmazott a Financial Times-nak, hogy „ez rosszabb, mint 2008”. Azon túl ugyanis, hogy a pénzügyi sokk ugyanúgy befagyasztotta a keresletet, mint bő tíz éve, a mostani válságban több, a járványból fakadó tényező is rontja a kilátásokat:

- adott egy bizonytalanság, senki sem tudja valójában, hogy meddig fog tartani a járvány, és kell-e tartani a vírus visszatérésétől.

- Elhúzódó boltbezárásokkal kell számolni.

- A járvány miatti korlátozások a gyártást is hátráltatják.

A luxusmárkák számára a bemutatkozás és a kapcsolatteremtés egyik leghatékonyabb fóruma a nemzetközi divatshow-k vibráló világa volt – a járvány miatt egy időre ezeknek is befellegzett. Bár valószínű, hogy egyszer lesznek még nagy formátumú, extravagáns bemutatók, a McKinsey szerint itt az idő, hogy a luxuscégek alternatív módszerekkel próbálják megadni privilegizált vásárlóiknak ugyanazt a mágiát és exkluzivitást, amit a divatshow-k jelentenek. Ilyen lehet akár a kilencvenes években népszerű hagyományos divatnaptárak felfuttatása.

A friss válság a luxusipar új, feltörekvő ága, a luxusélmény-szolgáltatások fejlődését is visszaveti. A luxushotelek, -resortok, -hajóutak és -éttermek piaca elsősorban az Instagramon is megörökíthető élményeket kereső milleniumi (1980 és 1995 között született) nemzedék számára volt vonzó, az ő igényeik a szegmens dinamikusan növekvő területévé tették a luxusszolgáltatásokat. De az 1946 és 1964 között született baby boomerek is ebbe az irányba mozdultak el, mivel már elég életre szóló luxustárgyat gyűjtöttek össze. A McKinsey szerint a mostani válság ezt a piacot is elsorvaszthatja – legalábbis rövid távon –, az utazási korlátozások mellett azért, mert a tehetős fogyasztók számára ismét vonzóbbá válik az értékálló tárgyak beszerzésére a múlandó élményekénél.

Polarizált piac válságban

Néhány piaci szereplő azt tapasztalja, hogy az árskála alján és tetején elhelyezkedő termékek ellenállóbbak a mostani válságnak, mint a közepes árkategóriájú luxuscikkek. (Bosszúvásárlásnak, revenge spendingnek nevezik azt a jelenséget, amikor válság idején és után megnő a kereslet bizonyos luxustermékek iránt.) Valamiért a táskák és a bőrdíszműáruk is kelendőbbek ilyenkor, mint a hordható felszerelések, ahogy a gyerekruhák iránt sem lankad a kereslet. A milleniumi nemzedék egyelőre kevésbé fogta vissza a költéseit, mint az idősebbek – ezek azok a megfigyelések, amiket a McKinseynek nyilatkozó piaci szereplők már a válság elején megtettek, de korántsem általános érvényűek.

A válság sújtotta luxuspiacról általános körképet felrajzolni már csak azért is nehéz, mert ez a piac már a krízis előtt is erősen polarizált volt: egyes luxusmárkák eladásai évről évre 40 százalékkal növekednek, míg másoké csökken, ahogy a nyereség is széles skálán mozog. Ettől nem teljesen függetlenül az elmúlt években óriási jövés-menés alakult ki a piacon: különösen az európai luxusmamutok, a magántőke-befektetők, az amerikai divatipari csoportok és a közel-keleti üzletemberek szerették magukat bevásárolni a luxuspiacra. A mostani válságban ezek közül a nem szakmai befektetők közül sokan azon kaphatják magukat, hogy fogalmuk sincs, mihez kezdjenek a megvásárolt díszcéggel, sem kompetenciájuk, sem pedig türelmük nincs ahhoz, hogy ezeknek az erős brandeknek megadják azt a gondoskodást, amire szükségük lenne, és ezért dönthetnek úgy, hogy inkább megválnak tőlük. Ennek eredménye az lehet a McKinsey szerint, hogy a válság végére tovább konszolidálódik a luxusipar, és akár új behemótok is kialakulhatnak a piacon.

Egyes termékkategóriák – például a luxusórák – jobban ellenállhatnak a piaci trendeknek. Nick Hayek, a svájci Swatch Group vezérigazgatója például februárban még optimistán azt mondta, ha a járvány néhány hónapon belül legyőzhető, cége képes lesz kompenzálni a nyár előtt kieső eladásokat.

Az egyes régiók is eltérő mértékben kitettek a luxuspiaci hanyatlásnak, ami több tényezőtől függ: a gazdaság erejétől, a járvány helyi terjedésétől, illetve attól, hogy az adott országban a luxuspiac mennyire támaszkodott a turistákra. Várhatóan Dél-Európa kapja a legnagyobb pofont, ott márciustól májusig az előrejelzés szerint 85-95 százalékkal csökkennek az eladások az előző év azonos időszakához képest. Ráadásul a térség gazdaságai közismerten nem olyan erősek, mint Kína vagy az Egyesült Államok, az utazási korlátozások pedig tovább késleltethetik a szegmens kilábalását a válságból.

Kína kiheveri?

Kínában máris kezdenek helyreállni az eladások az után, hogy februárban elérték a mélypontot a luxustermékek eladásának 75-85 százalékos csökkenésével. Kínában a BCG csak 5-10 százalékos bevétel-visszaesést vár az év egészére. A Gucci és a Saint Laurent márkát magáénak tudó francia Kering március utolsó hetében már „biztató jeleket figyelt meg” Kínában még úgy is, hogy a bolti forgalom csökkent. A cég akkor az év első negyedévére 15 százalékos visszaesést várt 2019-hez képest.

A világ legnagyobb divat- és luxuspiaca Észak-Amerikában található, ott az egész évre 10 százalékos, március-áprilisban pedig 75-85 százalékos visszaesést várnak, de mint Willersdorf elmondta, itt valójában sötétben tapogatóznak, mert az Egyesült Államok nem vezetett be olyan egyöntetű korlátozásokat, mint például Kína vagy Szingapúr. Így az előrejelzését egyelőre leginkább az amerikai gazdaság erejére alapozza az amerikai tanácsadó cég.

Egyes márkák is kiszolgáltatottabbak a többinél: a Jefferies befektetési bank már a járvány kezdetén rámutatott, hogy a Burberry például erősen támaszkodik a kínai eladásokra, és figyelembe véve a szegmens szezonális jellegét – tehát azt, hogy a lezárás miatt el nem kelt terméket később sem fogják megvenni, mert más évszak lesz már – a kár nagyobb is lehet, mint elsőre látszik. Ezt a jóslatot azonban még a világjárvány előtt tette, és most inkább úgy tűnik, hogy a Burberry nem is tett rossz lóra Kínával.

Hosszú távú átalakulás

A luxuspiacnak biztosan van jövője, de míg egyes márkák megerősödve jönnek majd ki a válságból, másoknak küszködniük kell, hogy ne kelljen lejjebb adniuk az önazonosságukból az üzlet fennmaradása érdekében. Ez nagyban függ attól is, hogy mennyire sikerül kezelni a válság okozta rövid távú problémákat és hosszú távú kihívásokat.

A McKinsey egyebek mellett a következő rövid távú tanácsokat adja a cégeknek: nézzék át a 2020-as leltárt, és gondolják újra a jövő évi kollekciókat annak fényében, hogy idén a tavaszi és nyári eladások jóval alulmúlják a szokásosat. Tervezzék meg, mit kezdenek a nyakukon maradt árukészletekkel (a feltűnő árleszállítás ugyebár tilos ezen a piacon), jó ötlet lehet például ajándékok formájában kiosztani ezeket a hűséges vásárlóknak, a fogyasztói elégedettséget is növelve egyszersmind.

A legfontosabb, hogy a válságot nemcsak átvészelni, hanem abból újraépülni kívánó cégeknek hosszabb távon az internetet kell a működési modelljük középpontjába állítani. Több cég számára a válság adta meg a lökést, hogy online és többcsatornás stratégiát alakítson ki, illetve hajtson végre. Kínában az e-kereskedelem új vásárlórétegeket és piacokat hozott be, ez más régiókban is működhet. Mivel a luxusvásárlók hozzászoktak a kifejezetten minőségi kiszolgáláshoz a boltokban, az internetes kereskedelemben is ezen kell, hogy legyen a hangsúly: a személyes és kiváló minőségű szolgáltatáson. Az internetes értékesítést, terjeszkedést és hirdetést már csak azért is fejleszteni kell, mert egy ideig ez az egy csatorna marad az eladások szinten tartására, emellett itt lehet a legjobban kommunikálni az ügyfelekkel, és azt a benyomást kelteni, hogy valamiféle közösség formálódik a márka körül. A cégeknek tehát érdemes növelniük ez irányú befektetéseiket, és a reklámpénzek nagyobb részét is az interneten kellene elkölteni. A hirdetések fókuszában pedig ezúttal inkább a fogyasztók aktiválása álljon, és ne a márkaépítés.

Hosszabb távon is számolni kell a fogyasztói szokások tartós megváltozásával: a vásárlások nagyobb részét fogják interneten intézni, így nagyobb szerepet kaphatnak döntéseikben az AR-t (augmented reality) használó, az otthoni vásárlást megkönnyítő alkalmazások. Mivel a kínai piacban még mindig óriási tartalék van, a cégeknek igyekezniük kell rávenni a luxusvásárlást a turistáskodással szívesen összekötő ázsiai vásárlókat, hogy a jövőben a saját földjükön is előszeretettel vegyenek luxuscikkeket. Az ázsiai fogyasztók reaktiválása történhet például a helyi vásárlásélmény fejlesztésével, illetve a potenciális vevők hatékonyabb internetes és többcsatornás elérésével.

A McKinsey néhány pénzügyi és céges stratégiai javaslatot is tett, köztük azt, hogy a luxuspiaci szereplők mérjék fel a beszállítói láncuk erejét, állóképességét. A cégeknek muszáj felmérniük, hogy mely árukategóriák, mely termékek a legsérülékenyebbek, és ennek alapján kell dönteniük rövid távú intézkedéseikről, például arról, hogy az árukészletet olyan országba mozgatják, amelyet kevésbé viselt meg a válság. A beszállítói láncok gyengébb láncszemeit a tőkeerősebb szereplők a gyors kifizetésekkel és a gyártás mielőbbi visszaállításával segíthetik, ám még így is előfordulhat, hogy a válságban örökre eltűnnek például azok az olasz családi műhelyek, amelyek ma kiemelt tagjai a luxus-ökoszisztémának.

Titkon mindenki abban reménykedik, hogy ha a feltételek engedik, az emberiség egyszer visszatér a normális működéshez. A normális működés ugyanakkor valami egészen mást is jelenthet, mint a világjárvány előtt. A McKinsey-vel beszélgető menedzserek egyetértettek abban, hogy a válság után egy trend biztosan felerősödik a luxusszegmensben: a fenntartható, felelős fogyasztói hozzáállást lehetővé termékek iránti kereslet. A vállalatoknak tehát hiteles és átlátható információkat kell szolgáltatniuk termékeik gyártásáról, származási helyéről, a felhasznált anyagokról stb.

A tapasztalt cégvezetők megérzése továbbá, hogy egy ilyen érzelmi elemekkel is terhelt válság után a vevők érdeklődése ismét megnő a „csendes luxus” iránt, figyelmük ismét az olyan klasszikus értékek felé fordul, mint a szaktudás és a hagyományok, míg a feltűnés és a csillogás iránti vágyak a háttérbe szorulnak.

Kapcsolódó cikkek a Qubiten:

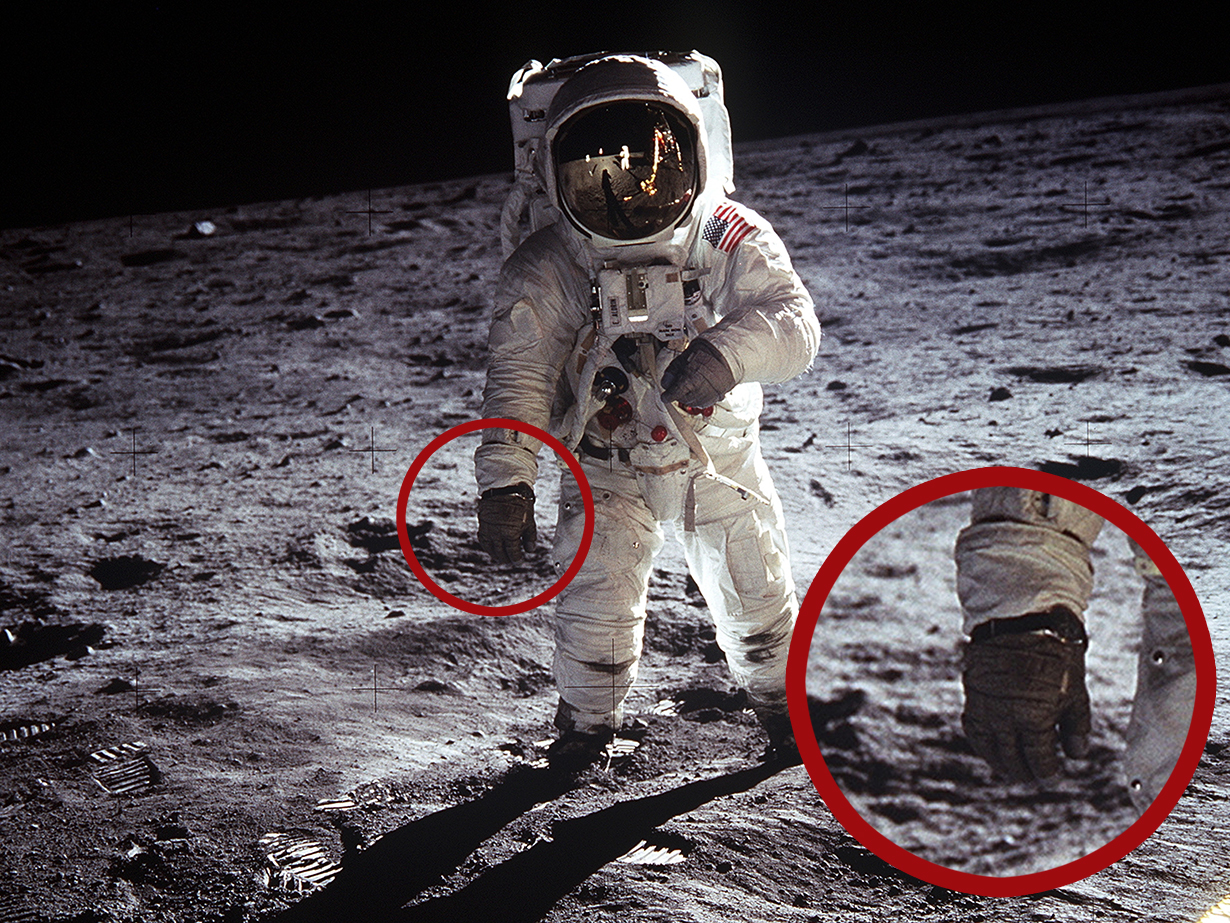

Az óra, ami először járt a Holdon

Kevés tárgy létezik a világon, ami olyan kitűnően szimbolizálná az ember kalandvágyát, innovatív energiáit, kreativitását és mérhetetlen, javíthatatlan hülyeségét, mint az Omega Speedmaster. Pontosan ma 50 éve, hogy a legendás ikon, az emblematikus legenda a Holdra szállt.

Úgy veszik a piacon a magánrepülőket, mint ha nem lenne holnap

Messze még a magánrepülős piac tetőpontja, egy új jelentés szerint az elkövetkező években tovább bővül a kereslet. Pedig a bűnös szenvedély, amelynek Bill Gates is hódol, utasonként akár negyvenszer annyi szén-dioxiddal terheli a légkört, mint a hagyományos repülés. A Microsoft-alapító éves repülési CO2-kibocsátása 2017-ben 1600 tonnát tett ki, amikor egy átlagos amerikaié 15 tonna volt.

Mindössze 20 cég osztozik a divatipar profitjának óriási részén, de a hátrányokat mindannyian elszenvedjük

A globális divatipar viszonyai bebetonozódtak, sőt még fokozódik is a piac megosztottsága. Míg bizonyos nagy cégek stabilan tarolnak, egyre többen vannak, amelyek csak nyelik a pénzt. Úgy vásároljuk a ruhát, mintha nem lenne holnap, és ha ez így megy tovább, nem is nagyon lesz.